세금사례를 연구합니다.

(소득구분) 매달 받았고, ‘SAJANGNIM’으로 기록되었으니 ‘급여’가 맞습니다. 본문

728x90

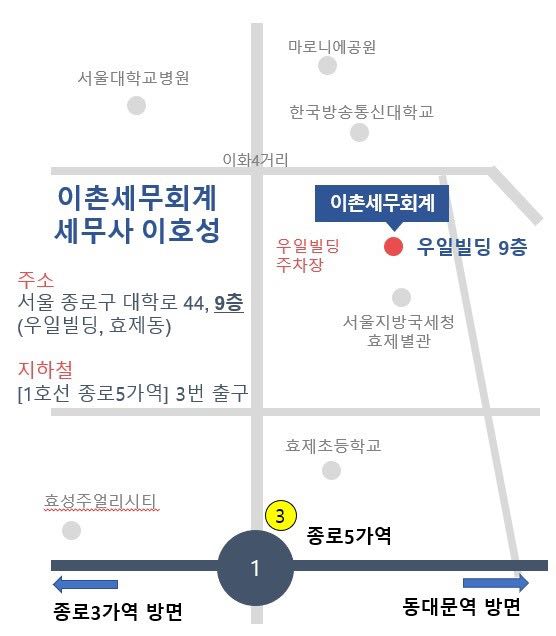

안녕하세요, 세금사례 연구가 이호성 세무사입니다.

7월의 첫 날인 오늘은 늘 흥미로운 소득구분으로 ‘근로소득 vs 주식 양도소득’에 대한 세금사례 1건을 살펴보려 해요.

올해 3월에 국세청의 심사결정이 있었습니다.

A씨의 배우자가 2012년부터 2017년까지 입금받은 합계 ○억 원에 대해 과세관청이 2022년에 자금출처조사를 실시한 결과, 위 금원은 ‘A씨가 B회사(외국법인)로부터 받은 근로소득’이라고 보았습니다.

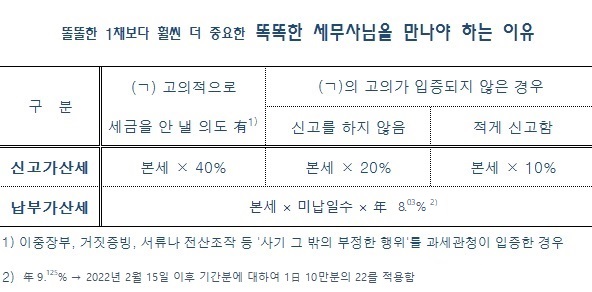

그래서 과세관청은 국세 부과제척기간(7년) 이내인 2015년부터 2017년까지 수취한 ○억 원에 대하여 각 가산세를 더한 종합소득세 납세고지서를 A씨에게 보냈고, 이에 불복한 A씨는 이의신청을 거쳐 국세청에 심사청구를 제기했어요.

A씨는 “내가 B회사에 근무하지도 않았고 주주도 아닌데 어떻게 근로소득일 수 있겠느냐?”면서 “위 금원은 내가 주식을 양도하고 받은 대가이다.” 라고 주장했습니다. 하지만, 과세관청이 근로소득이라고 본 이유가 있겠죠?

과세관청은 “2012년부터 2017년까지 A씨의 배우자가 매월 계좌로 돈을 받았고, 이 돈에 대해 B회사 장부(금전출납부)에 ‘사장님(SAJANGNIM)’으로 기재되어 있다. 더구나 자금출처조사에서 A씨의 배우자는 위 금원의 성격에 ‘A씨의 급여’라는 확인서까지 제출했다.” 라고 반론을 펼쳤습니다.

오늘 사례에서 A씨의 근로소득으로 볼 경우의 종합소득세액보다 주식 양도소득이 될 경우의 양도소득세 금액이 훨씬 적습니다. 너무나 당연한 이야기지만, 상황이 이러니까 납세자가 불복을 했겠죠?

만약, 반대라면 불복청구를 할 이유가 없었을 것입니다. 물론, 오늘 사례와 제반조건이 다르면 반대로 종합소득세액이 양도소득세액보다 적은 경우가 있을 수도 있어요.

과연 누구의 주장이 인정되었을까요?

① A씨는 2010년에 B회사 주식의 명의를 K씨에게 이전하고 2011년 국내로 귀국한 이후 2017년까지 B회사가 소재한 해외로 출국한 기록이 없고, A씨가 위 금원을 수령한 2012년부터 2017년까지 B회사 운영에 관여한 사실이 확인되지 아니한바,

② 위 금원을 A씨 배우자에게 지급한 B회사의 금전출납부에 ‘SAJANGNIM’ 등으로 기재되어 있는 사실만으로는 위 금원을 A씨와 B회사 간 근로관계가 있었음을 전제로 한 근로소득으로 보기는 어려움

③ 그에 반해 A씨가 2019년에 공증 · 번역한 B회사의 정관에서 2010년 위 주식을 K씨에게 이전한다는 내용과 (A씨가 아닌) K씨가 B회사의 대표이사로서 법적 효력을 갖기 위한 법인등재 및 법무부 승인을 비롯하여 모든 문서에 서명권을 부여한 사실이 확인됨

④ 또, 지검장의 공소장(2021년)에서 A씨가 2010년에 실제로 위 주식을 K씨에게 이전한 사실이 확인되고, A씨가 K씨로부터 차용한 자금을 2010년까지 변제하지 못하는 경우 위 주식을 양도한다는 내용으로 2010년에 작성된 차용증서가 위조되었다고 볼 수 없는 것으로 판단한 사실이 확인됨

⑤ A씨가 위 주식 양도대금 중 일부 금액의 지급을 청구하는 약정금소송을 K씨에게 제기한 사실이 확인되는 사정 등에 비추어 보건데 A씨가 B회사로부터 받은 위 금원은 주식 양도에 대한 대가를 받은 것으로 보는 것이 상당함

A씨의 주장이 인정되어 종합소득세 부과는 취소되었습니다. (거주자인 A씨가 외국법인이 발행한 주식의 양도소득세를 신고 · 납부하지 않았다면,) 아마 가산세를 더한 양도소득세(종합소득세보다는 세액이 적을 것임)가 새로 A씨 앞으로 부과될 거예요.

A씨 배우자에 대한 자금출처조사에서 위 금원을 두고 ‘첫째 : A씨의 급여성격입니다’, ‘둘째 : A씨의 주식양도대가입니다’ 라고 기재한 확인서를 A씨 배우자가 과세관청에게 제출한 부분이 과세관청의 판단에 큰 영향을 미친 것 같습니다.

다음으로 ㉠ A씨가 K씨를 B회사의 횡령 및 사문서 위조 등의 혐의로 검찰에 고소하고, ㉡ 약정금소송을 제기하는 등 민 · 형사상의 조치를 취한 부분과 ㉢ 여러 해 동안에 매달 정기적으로 입금된 사실, ㉣ B회사 금전출납부에 ‘SAJANGNIM’ 기록에 더하여 ㉤ B회사가 외국법인이라서 내국법인보다 세무조사 과정이 상대적으로 어려웠을 사정까지 종합하면, 과세관청의 입장에서는 꼭 급여처럼 보일 수도 있다고 생각해요.

하지만, 결론은 과세관청의 생각과 달랐죠? ‘딱 봐도 급여로구만! ’ 이라는 판단이 왜 틀렸는지를 꼼꼼히 살펴보아야 하는 사례였습니다.

오늘 사례와 비슷한 세금사례들을 같이 보시죠.

(최신, 퇴직 ‧ 종합소득세) 근무기간을 인정해 주세요 그리고 못 받은 주식을 양도한 양도소득

안녕하세요, 세금사례 연구가 이호성 세무사입니다. 오늘은 근속연수 관련 퇴직소득세, 늘 흥미로운 소득구...

blog.naver.com

(소득구분) 10년 넘게 ‘재고자산’으로 신고해 놓고는 이제야 양도소득?

안녕하세요, 세금사례 연구가 이호성 세무사입니다.오늘은 늘 흥미로운 소득구분 세금사례 1건을 보려 해요.이번 4월에 조세심판원의 결정이 있었어요.오늘의 소득구분 내용은 ‘종

taxmentor.tistory.com

“ 사례는 참고사항일 뿐,

성급한 일반화는 금물! ”

이 글을 스크랩하실 경우에 ‘비공개’가 아닌 ‘공개 포스트’로 해 주시면 더 좋을 것 같습니다.

세금사례 연구가 소개 및 세무상담 의뢰하기

세금사례 연구가 이호성 세무사에게 상담 의뢰 ※ 개인정보보호법령에 따라 개인정보는 세무상담 및 현금영수증 발급 목적으로만 활용되고, 제공일로부터 1년 후 폐기됩니다. docs.google.com 세금

taxmentor.tistory.com

문의가 있으시거나 세무상담이 필요하신 분은 바로 위 포스팅을 확인하여 주시기를 부탁드립니다.

☎ 이호성 세무사 직통전화

728x90

'행정심판 사례' 카테고리의 다른 글

| (양도소득세, 일괄양도) ‘기준시가의 ±30%’를 벗어나면 예외 없이 무조건 과세됩니다. (0) | 2024.06.19 |

|---|---|

| (양도소득세, 1세대 1주택) ‘근무상의 형편’을 인정받으려면? (0) | 2024.06.10 |

| (국세기본법, 납세의무 승계) 상속세 신고한 내역에 맞추어 양도세 고지서를 보냈습니다. (0) | 2024.06.03 |

| (양도소득세, 상속농지 8년 자경) ‘소유권이전등기접수일’을 취득시기로 볼게요. (0) | 2024.05.23 |

| (종합소득세, 중소기업 감면) 등록증도 공사 면허도 모두 없으니, ‘건설업’으로 볼 수 없습니다. (0) | 2024.05.20 |

Comments